経済的自立しリタイヤするなら家計簿を変えるだけ!

夏休みですね。

私は、夏の海水浴が子供の頃から大好きだったのですが、カナダでは海より湖で遊ぶことが主流で、今は海ではなくレイクで湖水浴(?)してます。

昨日は、私のシークレットスポットの湖水浴場に行ってきたのですが、何この人混み?!(笑)となってました…

どうやら、コロナの影響で国内の帰省旅行や海外旅行など例年は遠くに旅をしていた人たちが、今年は自粛して家からドライブできるところで休暇をとっているようです。

そこで、たまたま出会った43歳の人の話ですが、彼は、最近リタイアしたそうです。

今は、趣味で小さいビジネスをやっているらしいのですが、

その人がリタイアしたことの是非は、ここでは置いておいて、

なぜ、そんな若くしてリタイアすることができるのか?

その人が特別なのか?

私も早期リタイアしようと思ったらどうすればいいのか?

と言うお話をしたいと思います。

どうすれば早期リタイヤや長期バケーションができるの?

アメリカ、カナダでは早期リタイア、長期バケーションをとる人が珍しくありません。

もちろん、早期リタイア、長期バケーションを頻繁にとることを可能にする理由は、人それぞれで、貯金がこれだけあればリタイアできる、年収がこれだけあれば長期バケーションをいつでも取れるといった、単純なものではないと思います。

独身なのか家族がいるのか、家族も子供が何人いるのかなど、様々な経済的な条件が変わることで必要なお金の金額は変わってきます。

では、自分に必要なお金はいくらかなのか?

それはどうすればわかるのか?

どういった条件が揃えば、早期リタイアや長期休暇が経済的に可能になるのか?を考えてみたいと思います。

答えを先に言ってしまいますが、私はこの答えは家計簿にあると思います。

早期リタイヤできる家計簿ってどうするの?

このブログを読んでるあなたは、子供にはお金の教養が必要だとわかっていて、お金のことに興味があるので、きっとご自身のお金の管理も一生懸命していて、家計簿もつけている人が多いのではないでしょうか。

その家計簿をもう一度見直して欲しいのですが、

収入と支出はどのように書かれているでしょうか?

収入は

- 6月分お給料 35万円

- 子供の進学祝い 1万円

- 合計 36万円

といった感じで、入ってきたお金が箇条書きになっていますか?

支出、経費は

- 家のローン支払い 9万円

- 管理費 1万5千円

- 生命保険料 2万円

- 食費 8万円

- 生活費他 2万円

- 電気代 8千円

- ガス代 6千円

- 電話代 8千円

- 小学校 子供2人 1万円

- 子供のピアノ代 5千円

- 子供のスイミング代 7千円

- 交通費 1万円

- 冠婚葬祭 1万円

- 定期預金 1万円

- 家族旅行積立 2万円

- 合計 31万9千円

など、こちらも使ったお金、貯金額がズラズラと書かれていますか?

もし家計簿をつけていない方は、1ヶ月の家計簿をつけてみてください。

そして、この収入と支出の詳細をよくみてください。

もっとジーっとよく見てください。

早期リタイアや長期休暇が経済的に可能になる方法が探せそうですか?

もし、私の例のような家計簿のつけ方をしていたとしたら、いくらジーっとよく見ても、

早期リタイアや長期休暇が経済的に可能になる方法とは何か?

何に注意を払えばいいのか?

どこに改善点があるのか?

といったことが見つけにくいのではないでしょうか?

そこで、今日は新しい家計簿のつけ方を紹介したいと思います。

まずは収入ですが、収入の種類を2種類に分けていただきます。

勤労所得(労働所得)

不労所得(財産所得)

1.の勤労所得、または労働所得とは、自分の時間、労働時間と引き換えに稼いだお金。通常のお給料などです。

2.の不労所得、または財産所得とは、自分の時間を使わずして稼いだお金。利息や配当金、賃貸収入、寄付金などがこれにあたります。

先ほどの例の収入をこの2種類に分けると

1. 勤労所得

- 6月分お給料 35万円

2. 不労所得

- 子供の進学祝い 1万円

となります。

このように分類すると、今日の論点の、早期リタイアや長期休暇が経済的に可能になる方法とは何かが少し見えてきたのではないでしょうか?

そうです、不労所得が多ければ多いほど、家計は楽になり、労働に当てる自分の時間は少なくて済むということです。

とは言っても、そんな簡単に不労所得を増やせるのでしょうか?

どうすれば、不労所得を増やすことができるのでしょうか?

では、次に支出と経費を見ていきたいと思います。

この支出と経費の中に不労所得を増やす方法が隠されています。

一体どういうことでしょうか。

支出と経費を次の3種類に分けてください。

- 消費

- 浪費

- 投資

1.消費とは、生活に必要な費用。

2.浪費とは、生活には絶対必要なものではないが、個人的な欲求を満たす費用。

3.投資とは、一時的にお金は出て行くが、将来不労所得としての収入が見込めるもの。

こちらも先ほどの例の支出と経費を分類してみます。

1. 消費

- 家のローン支払い 9万円

- 管理費 1万5千円

- 生命保険料 2万円

- 食費 7万円

- 生活費他 1万円

- 電気代 8千円

- ガス代 6千円

- 電話代 8千円

- 小学校 子供2人 1万円

- 子供のピアノ代 5千円

- 子供のスイミング代 7千円

- 交通費 1万円

- 冠婚葬祭 1万円

- 合計 26万9千円

2. 浪費

- 食費と生活費他の一部 2万円

3. 投資

- 定期預金 1万円

- 家族旅行積立 2万円

- 合計 3万円

となります。

そして注意していただきたいのは、ここで学んでいただきたいことは、この3つの分類が間違わずにできる、ということではありません。

自分の支出、経費を分類していくと、これは消費かな?それとも浪費かな?

これは本当に投資に分類していいのかな?

と迷う項目が出てくると思います。

しかし、ここで学んでいただきたい一番のポイントは、どうすれば、消費を少なくし、投資を多くできるか、ということです。

そのためにはどうすればいいのかを考えることが大切です。

例えば、

- 生命保険料は払いすぎていないか?

- 9万円の家のローンは1番大きな出費だけど、これは変えられないだろうか?

- 家の一部をオフィスや居住用に貸し出して、賃貸収入を得ることはできないだろうか?

- 家賃収入が入ればローンの一部の返済にあてて、一部を少しの贅沢にあてたり、家族旅行の積立にあてよう。

など工夫をして、できるだけ多くの勤労収入が投資に回せるような仕組みを作ることです。

投資の金額が増えれば、利息、配当金、賃貸収入が増えます。

そして、その究極が勤労所得がなくても不労所得で消費、浪費、投資(再投資)を賄えることです。

これが実現できたら、早期リタイアや長期休暇は年齢に関係なくいつでもできそうですね。

アメリカと日本の家計所得の違い

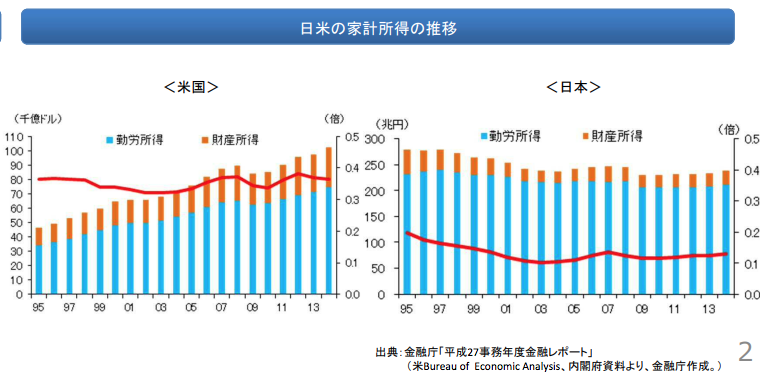

こちらの金融庁が出したグラフを見てください。

[日米の家計所得の推移]のグラフからは、アメリカでは勤労所得と財産所得の比が約3:1であるのに対して、日本では約8:1であることがわかります。

つまりアメリカでは総所得が800万円あるとした場合、200万円は「財産所得」つまり不労所得が占めているということです。これは平均値ですので、少し工夫をすれば財産所得をより多く手に入れることはさほど難しくないということがわかります。なので、アメリカやカナダでは早期リタイアや長期バケーションが可能になっているのです。

一方で、日本の場合は勤労所得への依存が高いため、仕事を長期で休んだり、早期リタイアをしたりすることが物理的に不可能になっているのだと思います。

もし、あなたが早期リタイヤや、長期休暇が欲しいと思っているのであれば、先ほどお話したような、できるだけ多くの勤労収入が投資に回せるような仕組みを作って行くことはとても重要だと思います。

もし、あなたは早期リタイヤや、長期休暇は特に必要ない、と思ってるとしても、自分の選択肢を増やすために準備をしておくのもいいのではないでしょうか?

子供達もいずれ自分の家計簿をつけなければいけない日がやってきます。

その時に、お父さんやお母さんが子供の目的にあった理想の家計簿はどういうものか教えてあげることができたら、子供達は無駄な遠回りをすることなく豊かな生活を手に入れることができると思います。

どうぞ、もう一度家計簿を見直して理想の家計簿と見比べてみてください。

今日のメルマガを最後まで読んでいただき、ありがとうございました。

このメルマガを通してみなさんのお役に少しでも立てれば光栄です。

このご縁に感謝いたします。

松立 美香

まだ「親が子供にできるお金の17のレッスン 無料講座」を見ていない方はこちらから

お金のレッスンメールマガジンではブログでは言えないお金についてのレッスンを配信しています。